아! 일본에 질렸다…개미들 '탈출 러시' 무슨 일이 [정영효의 일본산업 분석]

정영효 기자기자 스크랩

입력2022.12.18 07:55 수정2022.12.18 10:01

일본 자산시장의 그늘 ①

기시다 총리의 죽음에 투자하라고?

일본의 富가 빠져나가는 '자본도피' 급증

3분기에만 189조원(연율) 유출…사상 최대

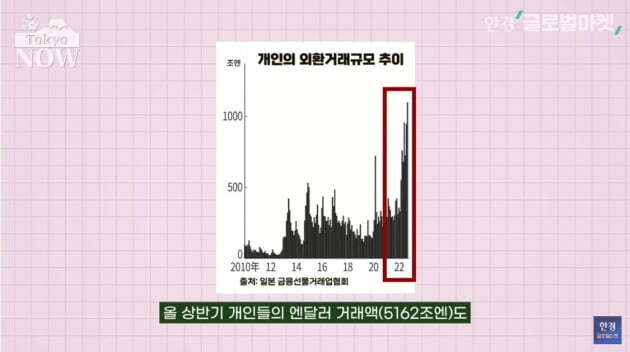

개인 외환거래가 은행 거래규모 넘어서

일본에 투자할곳 없다 개미들 탈출러시

'잃어버린 30년 탈출' 시도하는 日 발목잡는 자본도피

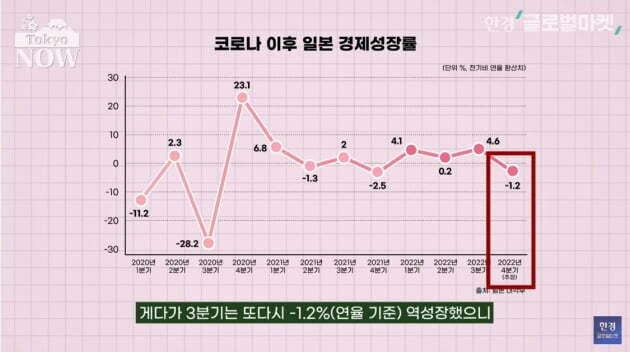

코로나 회복속도 제일 느려…"日경제 매력 없다"

M&A 주도세력도 '기업→PEF'…"탐나는 기업이 없어"

기시다 총리의 죽음에 투자하라고?

일본의 富가 빠져나가는 '자본도피' 급증

3분기에만 189조원(연율) 유출…사상 최대

개인 외환거래가 은행 거래규모 넘어서

일본에 투자할곳 없다 개미들 탈출러시

'잃어버린 30년 탈출' 시도하는 日 발목잡는 자본도피

코로나 회복속도 제일 느려…"日경제 매력 없다"

M&A 주도세력도 '기업→PEF'…"탐나는 기업이 없어"

기시다 후미오 일본 총리가 지난 5월 영국 런던의 금융 중심지 씨티에서 한 연설이다. "안심하고 일본에 투자하십시오. 일본 시장은 성장을 계속해서 이어가는데다 안정적이기까지 합니다."라고 설명한 뒤 '인베스트 인 기시다(기시다가 이끄는 일본에 투자해 달라)'라고 영어로 마무리를 했다.

물론 현장에 있던 영국인 대부분은 기시다 총리가 말하려는 의도를 이해했고, '인베스트 인 기시다 데스'는 해프닝으로 끝났다. 하지만 일부 일본 증권가 관계자는 일본어 어말어미가 붙은 이 영어 문장에 이러지도 저러지도 못하는 오늘날 일본의 고민이 함축돼 있다고 평가한다.

일본 금융선물거래업협회의 외환거래 매매동향에 따르면 9월 한 달간 일본 개인들의 외환 거래규모는 1098조엔으로 사상 처음 1000조엔을 넘어섰다. 종전 최대였던 지난 6월의 955조엔을 143조엔 웃돌았다. 유로와 파운드 등 다른 통화를 포함한 전체 외환거래 규모 역시 1398조엔으로 사상 최대치를 기록했다.

일본인들이 엔화를 버리고 달러 등 다른 나라 통화로 갈아타는건 일본 경제가 그만큼 매력이 없기 때문이다. 코로나19의 충격으로 경제가 고꾸라진 건 세계 어느 나라나 마찬가지였다. 하지만 회복속도는 크게 달랐다.

경제 체질 변화를 주도해야 할 기업들도 무기력하다. 한때 중국에 역전될 것이라던 미국 경제는 구글과 아마존, 애플 등 정보기술(IT) 대기업의 혁신에 힘입어 굳건히 1위를 지키고 있다. 일본에는 이런 혁신 기업이 드물다.

"정부를 압박해서라도 시대에 뒤처진 규제를 없애고, 시장을 적극적으로 개척하겠다"는 적극파 기업은 37곳에 불과했다. 혁신을 두려워하지 않는 기업 37곳의 매출은 지난 10년 동안 연 평균 4% 증가했다. 나머지 일본 기업들의 매출은 연 평균 1% 늘어나는데 그쳤다.

외국인 투자가들은 ‘아베노믹스 장세(2013년 아베 신조 전 총리 내각의 대규모 경기부양책으로 주식시장이 활황세를 나타낸 시기)’가 진정된 2015년 이후 매년 일본 주식을 14조엔씩 팔아치우고(순매도) 있다.

일본 M&A 시장의 큰손이 기업에서 PEF로 바뀌는 의미는 뭘까. 니혼게이자이신문은 "글로벌 기업이 글로벌 전략을 펼치는데 있어 반드시 필요로 하는 일본 기업이 줄었다는 의미"라고 분석했다. 더 이상 일본에는 탐나는 기업이나 사업체가 없다는 것이다. 한 미국계 투자은행(IB) 관계자는 "일본 기업만 갖고 있는 기술과 제품이 줄고 있기 때문에 글로벌 기업의 관심이 낮아진 것"이라고 말했다.

도쿄=정영효 특파원 hugh@hankyung.com

'일상생활관련 > 신문기사' 카테고리의 다른 글

| 정영효의 일본산업 분석3 (0) | 2022.12.28 |

|---|---|

| 정영효의 일본산업 분석2 (0) | 2022.12.28 |

| 이재명의 ‘제3자 뇌물죄’, 박근혜 때보다 범죄구성요건 더 크다 (0) | 2022.12.27 |

| 핼러윈 시민대책위에 "참사 영업상인 (1) | 2022.12.19 |

| 정신줄 놓지마라 히틀러도 선출된 권력이었다. (0) | 2022.10.09 |